どーも

お餅ROIです

皆さんが働いている会社には、自社株買い制度がありますか?

私は、東証一部上場企業に入社していた時に使用していました。

新入社員や中途社員で上場企業に入社したら必ず、自社株買い制度の説明と勧誘をされるかと思います。

この時に、どうすればいいのか悩まれるかと思います。

今回は、自社株買いとはそもそも何なのか、メリットデメリットやおすすめの投資戦略、売り時などをお伝えします。

結論としては、私は自社株買いをおすすめしないですね。

では、いきましょう。

自社株買いのルールとは

自社株買いのルールとは、毎月給与天引きで1,000~30,000円単位で自社株を購入し、その時の株価に応じた株式数を積立てられる制度です。

1,000円購入する毎に、100円分会社からプラスされて1,100円分買ったことになります。

これはつまり、1,100円の価値のある物を1,000円で買ったと言う事です。

例)MAX30,000円分を給与天引きされると33,000円分の株数を積み立てて貰えます。

ボーナス時は、毎月の天引き価格 × 3倍まで追加で購入出来るルールです。

例)毎月1,000円だけ給与天引きならば、ボーナスの支払われる月は毎月の天引き金額1,000円 + ボーナスで毎月の1,000円 × 3倍の金額3,000円 = 4,000円まで合計で積み立てられます。

※ボーナスの金額の部分をゼロ(0円)にすることも出来ます。

支払う天引きの金額は、会社の担当部署に問い合わせることで変更可能です。

記憶が正しければ半年に一回だけしか変更が出来ないルールだったと思います。

自社株買いのメリット

自社株買いのメリットは、自社の株式を購入できる事と少ない資金で購入できる事の2点です。

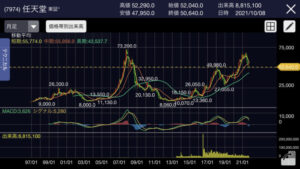

下図は任天堂の月足チャートです。

このチャートを例にして話していきます。

2021年10月8日時点の終値で50,640円です。

よって、この株式を普通に購入する為には、50,640 × 100株 = 5,064,000円ないと購入できません。

つまり、約500万円ないと購入できない株式を毎月少額づつ積立てられる事はメリットではないでしょうか?

普通のサラリーマンが500万円用意することは容易ではないはずです。

しかも、自社の株式はインサイダー取引の観点から購入できないにも関わらず、福利厚生でお得に購入できます。

自社株買いのデメリット

自社株買いのデメリットは、そもそもなぜ会社は社員である、あなたに株式を購入してもらいたいか?と考えれば理解できると思います。

その理由は、2点です。

結論としては、社員に馬車馬のように働いて貰いたい事とM&Aの対策です。

社員に馬車馬のように働いて貰いたいは、お得感のある自社株買いを推奨する事で、社員は仕事を真面目に行い株価を上げようと頑張るはずです。

しかも、順応な兵隊として定年退職するまで長きに渡って働こうとします。

もしくはリストラされるまでです。

M&Aの対策とは、株式は過半数以上取得している人が強者と言う絶対のルールがあります。

よって、社員に株式を購入させることで他社から買収されにくくなります。

しかも、定期的に株式を購入してくれる言わばカモです。

会社側からしたら、【順応なカモ馬車馬の兵隊】と言う事でしょうね。

逆に言うと、あなたがそうなる可能性が高くなるのでデメリットでしょう。

自社株買いをおすすめしない理由

自社株買いをおすすめしない理由は、リスクが集中してしまう事と買い時や売り時が不明で手間の2点です。

リスクが集中してしまう事

リスクが集中してしまう事とは、もしも会社が倒産したと仮定すれば理解しやすいかと思います。

あなたは社員なので当然にリストラになり、職を失うので収入源が無くなります。

しかも、定期的に購入していた株式まで価値がゼロになります。

一発アウトの状態があり得る、危うい選択をしていたことになります。

買い時や売り時が不明で手間

買い時や売り時が不明で手間とは、そもそも買い時がいつかがさっぱり分かりません。

インサイダー取引になるので教えても貰えません。

売り時もどの様に売れば良いのかさえ分からないかと思います。

良ければ以下も参考にしてください。

自社株買いは転職や定年退職の時にどうなるのか実例を用いて対応手順を解説【元東証一部上場企業職員が明かす福利厚生】

自社株買いを買ってしまった時の対策

自社株買いを買ってしまった時の対策は、簡単です。

単純に、単元株数(100株)が貯まったら売ればいいだけです。

※注意点としては、手数料が最安値のSBI証券などのネット証券を使用する事と【特定口座】で売る事の2点です。

SBI証券の開設は、こちらからどうぞ。

※【一般口座】や会社が推奨する証券口座はおすすめしないので注意してください。

おすすめの自社株買いの投資戦略

おすすめの自社株買いの投資戦略のベストは、そもそも手を出すなです。

ベターは100株が貯まったら、すぐに株式を売って会社からの補助金の部分だけ確実に回収する戦略です。

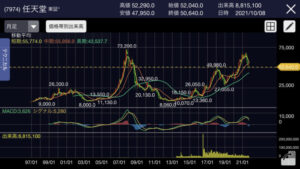

下図から分かる通り、日本を代表する優良企業の任天堂でさえ長い期間、株価が下落していた過去があります。

ずっと右肩上がりのチャートをした会社に勤めているならばベターの戦略も良いかもしれませんね。

そんな会社が日本にはないですけど・・・w

例えば、もしもあなたがこの会社に入社していたとします。

実は、自社株買いのメリットでお伝えした【少ない資金で購入できる】が完全なる足枷になってしまいます。

なぜなら単元株数(100株)貯まっていないと株式を売れないからです。

例)給与天引きとボーナスで株式を最大限購入していたとします。(株価は変動するので大雑把な概要です)

年間の購入金額は、毎月の給与天引き3万円 × 12か月 + 9万円 × ボーナス2回 = 54万円です。

会社の補助が加算されて、54万円 + 5.4万円 = 59.4万円です。

単元株数(100株)売るには5,064,000円必要なので、59.4万円で割ると9年弱の年月が必要です。

万が一、最低限度の1,000円積立てていたとしたら、260年弱を会社で働かないといけなくなりますw

よって、自社株買いとは長期間会社に資金を拘束されている様なものです。

なので、おすすめの投資戦略としては、そもそも手を出すな!ですね。

お餅ROI話

今回は【自社株買いのルールやメリットデメリット売り時を解説しおすすめの投資戦略を紹介】と言うテーマの記事を書きました。

参考になりましたか?

私のおすすめは、そもそも手を出すな!購入するな!になります。

ちなみに私が東証一部上場企業に入社した時は、どうだったかの話をしてみましょう。

自社株買いを担当している部署の担当者が30分程度かけて説明をしてくれました。

その時の話で印象に残っている事は、管理職で自社株買いに参加していない人は1人もいないと言う発言内容でした。

私はここで、出世する為の隠れた必須条件なのかな?と思いましたね。

もしくは、そう思いさせられる様に誘導されました。

そして、終わり際に用紙1枚が配られて、購入金額を自由に記載して提出する様にと言われました。

先輩や同期に相談したところ、誰一人として購入しないと言う選択をする人はいませんでした。

私は何も分かっていなかったのでMAXの3万円を月々積立てていました。(ボーナス時は2回の合計18万円)

そして、少し時間が経った後に最低限度の1,000円に変更しました。(ボーナス時は2回の合計2,000円)

なので、忖度する人は最低限度の自社株買いに参加することになる可能性はありますね。

おすすめの戦略は、購入しない事ですけど・・・

良ければ以下も参考にしてください。

お金の運用の比較を説明し公務員とホワイト企業とブラック企業のおすすめを解説【福利厚生の資産運用】

保養施設と食事の補助の比較をホワイト企業と公務員とブラック企業で具体的に解説【福利厚生】

残業代の比較で公務員とホワイト企業とブラック企業のおすすめを具体的に解説【福利厚生】

参考になったら嬉しいです。

ではまた。

コメント